給与計算でつまづきやすい3つのポイント&おすすめ参考書6選

「給与」と「給料」の違いって何?

今回は給与計算でつまづきやすいポイントをまとめていこうと思いますが、まず、「給与」と「給料」の違いをご存知でしょうか? 曖昧な方も多いと思いますので簡単に説明すると、「給料」は基本給、「給与」は給料プラス扶養手当や住居手当などの諸手当を含んだものになります。それでは本題に入りましょう。

1)ポイント1|給与計算の大まかな流れを把握しよう!

2)ポイント2|計算結果の確認を怠らないように!

3)ポイント3|2016年(平成28年)1月より開始される「マイナンバー制度」を念頭に!

4)必読|給与計算おすすめ参考書籍6選!

5)まとめ

1)ポイント1|給与計算の大まかな流れを把握しよう!

1. 給与は「支給」と「控除」で計算する

給与は、支給額から控除を引いたもので、これが総支給額、要するに「手取り額」となります。まず、支給額がどの様な分類になるのかを確認してみましょう!

a.「給与」を分類すると下図の様になります。

b.「控除」を分類すると下図の様になります。

上記a.「給与」b.「控除」を下記のように計算すると「差引支給額」(手取り額)がもとめられます。

a ー b = 差引支給額(手取り額)

2. 給与の年間スケジュールを確認してみよう

主だった給与の年間スケジュールを把握してみましょう。以下を見ると基本的には年の前半の方がイベントが多いことがわかります。

・1月は「給与支払報告書」と「給与所得の源泉徴収票」の提出業務があります。詳細を説明しますと、役所(市町村)に従業員の住民税を支払う「給与支払報告書」と、従業員と税務署へ渡す「給与所得の源泉徴収票」など税務関連の業務を行います。

<参考画像:「e-Gov」より>

・4月は人事関連業務が集中します。主だったところですと、人事異動、配属替え、新入社員の入社手続きなどが行われますので、これら人事関連の情報登録や変更などを行います。

・6月は住民税特別徴収額の改訂業務の期間です。事業主(給与支払者)は特別徴収義務者として全従業員に対して個人住民税を特別徴収します。住民税は、6月から翌年の5月まで均等額を控除して納付しますので、6月が節目となり、控除額が変わりるのです。その関係から、6月は端数調整の時期として他の月と金額が変わることがあります! 給与から特別徴収した住民税の納入時期は年2回に分けることができ、6月分から11月分の税額が12月10日まで、12月分から5月分の税額が6月10日までとなっています。

・7月は「労働保険年度更新申告」の提出期限です。詳しくは、6月1日から7月10日までの間に書面または電子申請で都道府県労働局に行います。概算保険料、増加概算保険料、確定保険料の申告や納付をする際に、厚生労働省令に規定する要件に従って申告書に記載して提出します。この手続は電子政府の総合窓口「e-Gov(イーガブ)」で行えます。

<参考画像:「e-Gov」より>

<参考画像:「e-Gov」より>

・7月は保険料の算出基準となる「報酬月額算定基礎届」の提出期間と、夏季賞与を社会保険事務所へ報告する期間です。詳しくは「健康保険・厚生年金保険被保険者報酬月額算定基礎届」の提出を毎年7月1日から7月10日までに行います。提出先は「お近くの年金事務所又は事務センター」または、電子政府の総合窓口「e-Gov」で行えます。

・12月は「年末調整」と「冬季賞与」の季節です。まず、「年末調整」によって翌年の年間給与の総額を確定します。これにひも付き、年間所得税の総額を計算し、毎月源泉徴収した所得税の合計額の差額を清算します。「冬季賞与」から控除した「健康保険」や「厚生年金保険料」は社会保険事務所に報告します。これで年間の給与まわりの業務を終えることができます。

ページのトップへ戻る

3. 毎月の給与計算の流れは?

それでは、日々の給与計算のながれをご紹介します。毎月どんなスケジュールで業務を行うかがざっくりりかいできない事には、業務のバイオリズムがつかめないので、基礎の基礎として覚えましょう! 企業は従業員に毎月1回給与を支払いますが、支払日は自由に設定できます。

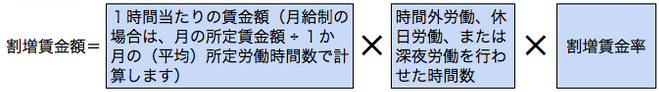

1. 割増賃金

■労働者に時間外労働、休日労働、深夜労働を行わせた場合には、法令で定める割増率以上の率で算定した割増賃金を支払わなければなりません。

■割増賃金は、次のように算定します。

■「割増賃金の基本となる賃金」から除外できるものは労働と直接関係が薄い以下のものになります。

2. 欠勤控除

労働基準法第91条により、労働者が、無断欠勤や遅刻を繰り返し規律違反をした場合、賃金の一部を減額する手続きを行います。その際覚えておくべきことは、一回の減給金額は平均賃金の1日分の半額を超えてはならないということ。また、複数回規律違反をしたとしても、例えば月給なら月給の金額の10分の1以下までの減額しかできません。

3. 端数処理

賃金計算を行う際の残業手当や有給休暇手当の計算で出る円未満の端数について、労働基準法上どの程度まで端数の処理が認められているかご存じですか?

・【割増賃金の端数計算について】

a)1時間あたりの賃金額や割増賃金額に、円未満の端数が生じた場合、50銭未満の端数を切り捨て、50銭以上1円未満の端数を1円に切り上げます。

b)1か月間の割増賃金の総額に、1円未満の端数が生じた場合は、bと同様に処理してください。

・【平均賃金の端数計算について】

c)賃金の総額を総暦日数で(÷)割った金額の銭(せん)未満の端数を切り捨ててください。なお、平均賃金をもとにして休業手当などを計算する場合、特約がなければ円未満の端数処理はaと同じ処理となります。

・【1か月の賃金計算】

d)1ヶ月の賃金額に100円未満の端数が生じた場合、50円未満の端数を切り捨て、50円以上の端数を、100円に切り上げて支払うことができます。ちなみに、1ヶ月の賃金額とは、『賃金の一部を控除して支払う場合の控除した残額』のことです。

e)1ヶ月の賃金額に1,000円未満の端数がある場合は、その端数を翌月の賃金支払日に繰り越して支払うことができます。ちなみに、eやdの取り扱いの場合、就業規則に定めることが必要となるので要注意です!

4. 社会保険料の控除額計算

従業員が年齢を重ねるごとに社会保険料と雇用保険料の金額が変動します。詳しくはそれぞれ【40・64・65・70・75】の年齢に到達した前後で行います。

こちらの記事もご覧ください▶【年末調整|社会保険料控除の計算方法を徹底解説!計算例3選付き】

5. 源泉所得税

あなたの給料明細には【所得税】と書かれた欄があると思います。この数字が【所得税の源泉徴収】となります。所得税は昨年1年分(1月1日〜12月31日)の所得に対して課税される税金です。月々支払われる給与に応じ月払いにしたものが【源泉徴収】となります。本来納めるべき所得税と源泉徴収額の総額には差が生じますが、この差を清算する作業が【年末調整】となります。

・【給与所得の源泉徴収税額】の求め方については詳しくはこちら ▶「平成27年分 源泉徴収税額表」

・【源泉徴収月額表】はこちら ▶源泉徴収月額表

<参考> 給与事務者必見!所得税の源泉徴収の計算方法丸わかり!

6. 住民税控除

住民税は所得に対して課税されるもので以下のように計算して求めます。

2)ポイント2|計算結果の確認を怠らないように!

給与計算にミスは許されません。たとえ1円でも間違えようものなら、従業員からのクレームは言うに及ばずです。しかし人が行う作業なので、計算ミス「100%ゼロ」にするのは至難の業です。そこで、確認を怠らないように管理ノートなどを作成する事をおすすめします。また、近年はセキュリティーレベルが飛躍的に上がったクラウド会計ソフトなども登場し、安全で手軽に給与管理ができるようになったので、まだ導入されていないようでしたら、早速導入検討されることをおすすめします。

・クラウド給与ソフトの導入を!

クラウド給与計算ソフトの導入は、日々の業務の圧倒的な効率化に繋がります。また、計算ミス、入力ミスなどの人的ミスを防止することもメリットですので、活用必至です。

・管理ノートなどでチェックしよう!

従業員管理ノートで、カテゴリー別にチェック項目を作り、年間で管理して行くことをおすすめします。例えば、新入社員や中途入社の入社や従業員の退社などや、年齢ごとの保険料改定手続き時期など。月々の業務に欠かせない項目をピックアップしてみましょう!

3)ポイント3|2016年(平成28年)1月より開始される「マイナンバー制度」を念頭に!

2016年(平成28年)1月より開始される「マイナンバー制度」について少し触れておきます。こちらは基本的に行政事務のみに使われるので、今回のテーマに関心の高い給与計算をされる方や、給与をもらっている多くの方が理解しておくことをおすすめします。

<厚生労働省資料:「社会保障・税番号制度の導入に向けて(社会保障分野)~事業主の皆様へ~」より>

<厚生労働省資料:「社会保障・税番号制度の導入に向けて(社会保障分野)~事業主の皆様へ~」より>

<厚生労働省資料:「社会保障・税番号制度の導入に向けて(社会保障分野)~事業主の皆様へ~」より>

<厚生労働省資料:「社会保障・税番号制度の導入に向けて(社会保障分野)~事業主の皆様へ~」より>

4)必読|給与計算おすすめ参考書籍6選!

ここからは2015年、給与計算に役立つおすすめ参考書をご紹介いします。

1.「平成27年度版 まるわかり給与計算の手続きと基本 (まるわかりシリーズ)」

支払いまでの手続きの流れをおさえたい―フローチャートや豊富な図解で、戸惑う場面、間違えがちな場面を徹底整理!日々の業務をスムーズに進めたい―さまざまな角度からシミュレーション、実践しながらポイントがつかめる!

2.「書き込み式で 経理実務が身につく本 第12版」

“何を、いつ”やればいいかがわかる年間スケジュール別編。“業務ごとの仕事内容”がわかる業務別編。やることがすぐつかめる2部構成。

3.「平成27年度版 やさしくわかる給与計算と社会保険事務のしごと」

給与計算や社会保険制度のしくみ、労働基準法の規定など担当者に必須の知識をやさしく解説。給与計算と社会保険事務とを関連づけて解説し、月ごとに行なわなければならない届出や事務手続きの流れが身につく。平成27年度の、給与計算や社会保険事務に影響のある最新の改正事項についても完全網羅した一冊!

4.「基本と実務がよくわかる 小さな会社の給与計算と社会保険14-15年版」

年間のスケジュール、割増賃金の計算のしかた、保険料の控除のしかた、労働保険の年度更新のしくみ、年末調整の手順、など、しくみから手続き、書式の書き方までよくわかる。介護保険料率・一般拠出金率の改定、産前産後休業中の社会保険料の免除、育児休業給付金の支給率の変更、など、最新の法改正に完全対応!

5.「図解で早わかり 給与計算と社会保険事務」

給与計算と経理の基本事項や実務ポイントを網羅。最新の保険料率などに基づき、社会保険事務・税務など幅広くフォロー。算定基礎届・月額変更届など給与計算と関わる書式もフォロー。

6.「3年後に必ず差が出る 20代から知っておきたい経理の教科書」

新人の時期、社内の動きが理解できた時期、担当業務ができた時期、役職を目指す時期。それぞれの時期に行う業務のノウハウとポイントをやさしく解説。連結会計やM&A、IFRSなど、近年注目されている会計用語についても解説しているので、辞書代わりに繰り返しご活用いただくこともお勧め。知識ゼロでも3年後に同期と差がつくこと間違いなし!

5)まとめ

いかがでしたか? 新年度もスタートし、日々の業務に追われる日々のことと思いますが、来年はマイナンバー制度が始まりますので、今年の年末は「年末調整」というビックイベントに加え、マイナンバーの社内整備も行わなければならず、てんやわんやになること必至ですので、なるべく早い団塊で作業効率化を計画し、クラウド給与計算ソフトの導入を行うと気持ちにゆとりも生まれると思います。それでは今日も1日頑張りましょう!